Эквайрер кредитная организация осуществляющая. Банк-эмитент и банк-эквайер: разница принципиальная. Банк-эквайер - что это простыми словами

Нередко в финансовой литературе и в различных документах (например, договорах) можно встретить понятие «банк-эквайер». Что это такое, и какие именно финансовые организации получают такой статус? Попробуем разобраться в данной статье.

Функции и услуги банков-эквайеров

Банк-эквайер – это банк, осуществляющий весь спектр расчётов по пластиковым картам. У данных организаций обязательно имеется процессинговый сервер, связанный со специализированными банковскими сетями. Этот сервер финансовое учреждение использует для авторизации карточек, и транзакция может быть выполнена, только если эта процедура пройдёт успешно. Ещё один признак банка-эквайера – наличие аппаратов приёма карточек (собственных банкоматов и терминалов). Можно выделить несколько главных функций банков-эквайеров:

- приём запросов на авторизацию и их обработка;

- осуществление перечисления на счёт торговой точки денег за услуги или товары, за которые оплатили по карточке;

- возмещение денег торговым точкам, в которых принимают безналичные платежи;

- приём, сортировка и пересылка документации, связанной со сделками с применением карт;

- распространение списков карточек, операционное обслуживание по которым было остановлено и т. д.

Те услуги, которые предоставляет банки-эквайеры, являются платными. Устанавливаются либо фиксированные ставки за тот или иной тип операций, либо банковская организация получает свой процент от суммы. Также могут применяться смешанные тарифы, в которых есть как фиксированная часть, так и определённый процент от перечисляемых сумм. При осуществлении некоторых операций возможно единовременное взимание комиссий банка-эквайера и банка-эмитента. Важно также помнить, что тарифы у разных банков-эквайеров могут значительно отличаться. И, безусловно, чтобы предоставлять эквайринговые услуги, банковские организации обязательно должны иметь лицензию на это и соответствовать ещё ряду требований.

Обслуживание транзакций банками-эквайерами сегодня почти повсеместно выполняется онлайн. Весьма малое число точек обслуживания имеют дополнительную возможность авторизации посредством телефонной связи (это запасной способ, он используется для работы с картами покупателей во время технических неполадок).

Банк-эквайер и банк-эмитент: в чём разница и как они дополняют друг друга

Чтобы хорошо понять, что такое банк-эквайер, необходимо разобраться и с термином «банк-эмитент». Если говорить просто, то банком-эмитентом называется банк, который выпустил и в дальнейшем обслуживает пластиковую карту.

Интересно, что здесь действует следующее разделение обязанностей: эмитент осуществляет контроль за всеми операциями по своим картам, а эквайер обслуживает клиента лишь тогда, когда он осуществляет какую-либо конкретную операцию.

Когда вы осуществляете оплату посредством банковской карты в реальной торговой точке или в интернет-магазине, то запускаете на самом деле множество процессов и действий:

- Прежде всего банк-эквайер получает данные о карте и её держателе.

- Затем запрашивается авторизация той суммы, которую планируется снять со счёта.

- На следующем этапе все необходимые сведения передаются через платёжную систему (как правило, Visa или MasterCard) эмитенту.

- Организация-эмитент тут же проводит проверку банковской карточки (её срок действия, не подвергалась ли она блокировке, есть ли на счёте, связанном с этой картой, требуемая сумма).

- После проверки банк-эмитент подтверждает авторизацию или же сообщает об отказе от неё.

Всё, что было описано выше, происходит практически мгновенно (хотя на практике бывает, что срок проведения операции длится несколько минут) и автоматически, благодаря современным технологиям.

Комиссия за эквайринг: кто и в каких случаях её платит

Допускается, чтобы одно финансовое учреждение одновременно являлось и эмитентом, и эквайером. К примеру, такая ситуация складывается, когда в отделении Сбербанка вы снимаете с помощью терминала деньги с карты того же Сбербанка.

Но если вы решили снять деньги карты какой-то стороннего банка в сбербанковском банкомате, то вся процедура окажется несколько сложней. И именно поэтому с вас удержат повышенную комиссию – это оплата за эквайринговые услуги. Но почему же тогда подобная комиссия не взимается за пользование кредитной или дебетовой картой в обыкновенном магазине? Всё просто: таково требование основных платёжных систем. В итоге финансовое бремя за эквайринговые услуги при обычных покупках перекладывается на банк-эмитент.

Что такое банк эквайер?

У владельцев пластиковых карт на слуху есть такие выражения, как «банк-эмитент» и «банк-эквайер». Многие считают, что это равнозначные понятия. На самом деле отличие здесь огромное. По сути, это два конца одной цепочки. Если банк-эмитент – это банк, выпустивший и обслуживающий карту, то банк-эквайер – это банк, через который проводятся операции по карте. Процесс безналичной оплаты с карты занимает несколько секунд.

За это время проводится огромное количество операций и сигналов между банком, выпустившим карту, и банком, проводящим операцию. Весь этот процесс полностью автоматизированный и проводится без участия человеческого фактора. Он не доставляет каких-либо неудобств для клиента. Что такое банк-эквайер и как он работает, рассмотрим в этой статье.

Что такое эквайринг?

Это процесс приема к оплате банковских карт через терминалы и банкоматы на торговых точках. Прием связан с целым комплексом финансовых операций, выполнением расчетов и платежей. Эквайринг, как банковская услуга, дает возможность торговым организациям принимать к оплате банковские пластиковые карточки. С технической точки, эквайринг проводит автоматизированные расчеты по картам через процессинговый центр, расположенный в банке и связанный с сетями Visa, Mastercard и проч.

Для владельца карты вся суть эквайринга сводится к тому, что нужно вставить карту в терминал (или приложить по технологии Pay Pass или Pay Wave), ввести ПИН-код, оплатить покупку и забрать товар. За эти считанные секунды машины проводят операции обработки и передачи данных, проверяют, хватит ли денег на карте, получают от банка-эмитента информацию о том, можно ли проводить транзакцию или нет. Все данные проходят через участников цепи банковских расчетов, зачастую географически расположенных в разных городах и странах.

Для этого торговая компания заключает с банком договор, в рамках которого банк предоставляет платежный терминал, настраивает программное обеспечение и оказывает всю необходимую поддержку. Эквайрингом занимается банк-эквайер.

Что такое банк-эквайер?

Это кредитная организация, организующая процесс эквайринга, путем снабжения торговых точек специальными терминалами, и проводящая полный комплекс финансовых операций. Данный перечень включает в себя:

- Проведение авторизации карты на предмет ее действительности и работоспособности.

- Обработка запросов по карте.

- Гарантированное перечисление денег от эквайера на расчетный счет торговой организации, где была совершена операции.

- Обработка электронной документации, которая подтверждает совершение сделки.

- Распространение стоп-листов, содержащий перечень карт, по которым приостановлены операции (например, в связи с блокировкой карты, нехваткой средств и проч.).

- Банк-эквайер обучает сотрудников торговой организации обслуживанию клиентов-держателей карт, оказывает всяческую поддержку при работе.

Банк-эквайер может быть и банком-эмитентом. Например, у клиента есть карта Альфа-Банка, по которой он снимает наличные в банкомате Альфа-Банка, или оплачивает покупки в магазине, где установлен платежный терминал Альфа-Банка.

Часто бывает так, что эквайер и эмитент – это разные организации. Например, у клиента есть карта Тинькофф, и он снимает с нее наличные в банкомате Бинбанка. В этом случае Тинькофф будет эмитентом, а Бинбанк – эквайером.

Как стать банком-эквайером?

Услуги эквайринга есть почти во всех крупных банках. Для этого нужно иметь свой процессинговый центр для обработки информации и устанавливать платежные терминалы на торговых точках, обеспечивая бесперебойную работу. Если своего процессингового центра в банке нет, то техническую сторону он может передавать специализированным сервисным организациям.

Как проходит транзакция по эквайрингу?

Весь процесс состоит из следующей цепочки:

- Держатель карты предъявляет ее в торговой организации для совершения покупки.

- Вводит ПИН-код или прикладывает карту к устройству (при наличии опции бесконтактной оплаты).

- Банк-эквайер делает запрос на авторизацию нужной суммы в банк-эмитент через платежную систему.

- Банк-эмитент проверяет карту на работоспособность, размер баланса.

- При положительном ответе авторизация подтверждается и оплата проходит. Покупателю отдают карту, чек с POS-терминала и покупку.

- При отрицательном ответе операция отклоняется с ответом, например, «ваша карта заблокирована» или «недостаточно средств на счете» и проч.

Несмотря на то, что покупка будет оплачена «в моменте», реальный взаиморасчет происходит в течение нескольких дней. Увидеть этот процесс каждый владелец карты может по выписке. Необработанные операции находятся в состоянии HOLD или «замороженные». Длится этого обычно в течение 1-3 рабочих дней. Эквайер обязан перечислить деньги торговой организации за это время, а после этого предоставить клиринговые документы, подтверждающие оплату в банк-эмитент и получить от него «замороженные» на счете клиента деньги.

По статистике, люди предпочитают оплачивать картой покупки. При этом тратят они на 20-30% больше, чем, если бы оплачивали наличными деньгами. Оплата картой позволяет отслуживать свои расходы и освобождает от необходимости постоянно пересчитывать деньги, брать сдачу. Торговые организации, имеющие у себя платежные терминалы, выглядит в глазах клиентов престижнее и солиднее. Для них эквайринг является удобным в плане того, что не нужно заниматься инкассацией денег. Также исключается вероятность попадания фальшивых купюр, увеличивается товарооборот и клиентопоток.

За проведение операции банк-эквайер взимает с торговой организации комиссию в установленном размере – в среднем 1-5%. Важно, что данную комиссию платит не клиент, а магазин. Делать дополнительную наценку при оплате картой торговая организация не имеет права, поскольку на сторону клиента встают платежные системы. Они запрещают увеличивать цены при желании клиента оплатить картой. Схема взаимодействия здесь сложная, многофакторная и закрытая для посторонних.

Если речь идет о снятии наличных в банкомате, то тут уже комиссию платит сам клиент. Так происходит, если эмитент и эквайер не совпадают, и между ними не заключены партнерские отношения. По сути, человек пользуется услугами банка-эквайера, использует его производственные мощности, ресурсы, поэтому эмитент удерживает комиссию, чтобы потом рассчитаться с эквайером.

Эквайер

Эквайер

Эквайер - банк или компания, осуществляющая весь спектр операций по взаимодействию с точками обслуживания карточек, которая состоит из терминалов в торгово-сервисной сети и банкоматов. При получении данных о произведенных операциях в сети, эквайер направляет их в систему для проведения расчетов. Эквайер отвечает за возмещение средств торговым точкам, в которых производились покупки или оплачивались услуги с помощью карт.

По-английски: Acquirer

Синонимы: Эквайрер, Банк-эквайер, Обслуживающий банк

Синонимы английские: Acquiring bank, Service bank

См. также: Эквайеры Системы обращения банковских карточек

Финансовый словарь Финам .

Смотреть что такое "Эквайер" в других словарях:

Банк или компания, осуществляющая весь спектр операций по взаимодействию с точками обслуживания карточек, которая состоит из терминалов в торгово сервисной сети и банкоматов. При получении данных о произведенных операциях в сети, эквайер… … Википедия

Банк или компания, осуществляющая весь спектр операций по взаимодействию с точками обслуживания карточек, которая состоит из терминалов в торгово сервисной сети и банкоматов. При получении данных о произведенных операциях в сети, эквайер… … Словарь бизнес-терминов

Эквайер - организация, осуществляющая весь спектр операций по взаимодействию с точками обслуживания платежных карт, которая состоит из терминалов в торгово сервисной сети и банкоматов. При получении данных о произведенных операциях в сети, эквайер… … Бухгалтерская энциклопедия

Банк-эквайер - (обслуживающий банк) – кредитная организация, организующая точки приема банковских карт (терминалы, банкоматы) и осуществляющая весь комплекс финансовых операций, связанных с выполнением расчетов и платежей по банковским картам в этих точках.… … Банковская энциклопедия

Сущ., кол во синонимов: 1 банк (48) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

Транзакция - (Transaction) Банковская транзакция, транзакция на рынке Форекс Транзакция по банковской карте, онлайн транзакция и оффлайн транзакция, совершение сделки по покупке/продаже финансовых инструментов Содержание Содержание Раздел 1. Определение,… … Энциклопедия инвестора

Если клиенту не произвели cash back по карте - У каждого магазина есть свой код (МСС) международной платежной системы (МПС), характеризующий категорию торговой точки при проведении трансакции. Функция cash back предусматривает возврат средств на карту клиента банком эмитентом по некоторым… … Банковская энциклопедия

Эквайринг - – комплекс услуг по приему банковских карт к оплате в торговой точке. Кредитная организация, которая их оказывает, называется банком эквайером. Такой банк устанавливает в торговых точках оборудование для приема карт, а также производит все… … Банковская энциклопедия

Оплата покупок в интернете банковской картой - В процессе оплаты товара, купленного онлайн посредством банковской карты, участвуют: покупатель, он же держатель банковской карты; продавец товара или услуги, назовем его для простоты интернет магазином; банк, эмитировавший банковскую карту… … Энциклопедия ньюсмейкеров

- (от банковский автомат, иногда ATM от англ. Automated teller machine) программно технический комплекс, предназначенный для … Википедия

Банк-эквайер - финансовое учреждение, занимающееся организацией точек приёма пластиковых банковских карт с помощью банкоматов и терминалов. Он выполняет такие функции:

- перечисляет на расчётный счёт получателя денежные средств за товары и услуги, оплаченные картой;

- обрабатывает запросы на авторизацию карточки;

- выполняет приём, сортировку и пересылку документов, подтверждающих совершение операций с картами;

- рассылает стоп-листы с перечнем карт, по которым операции приостановлены.

Финансовая организация одновременно может выполнять функции эквайера и эмитента карт. Решение технических вопросов может быть передано специализированным процессинговым центрам.

Комиссии банка эквайера

За свои услуги банки эквайеры получают вознаграждение. Обычно устанавливаются либо фиксированные суммы оплаты за совершение каждой операции, либо финансовое учреждение получает процент от суммы оплаты, выполненной с помощью карты. В некоторых случаях применяются комбинированные тарифы, содержащие фиксированную составляющую оплаты и определенный процент от перечисленных сумм. При совершении некоторых видов операций, могут одновременно взиматься комиссии банка эквайера и банка эмитента. Тарифы на совершение операций с картами у разных финансовых организаций эквайеров существенно отличаются.

С какими платежными системами работает банк-эквайер?

Банк-эквайлер - уполномоченный банк, организующий пункты приема пластиковых карт, осуществляющий полноценный комплекс операций: обслуживание расчетов, платежей банковскими картами в установленных терминалах, банкоматах. С какими платежными системами работает банк-эквайер?Процессинговый центр, расчетный банк, банк-эмитент, эквайлер в совокупности предоставляют возможность клиентам выполнять расчеты через банковские карты по действующим нормативам, правилам, технологическим схемам, которые определяют, регулируют порядок обслуживания карточек. Взаимоотношения, возникающие при расчетных операциях всех юридических лиц, формируют систему единых платежей.

В России банки-эквайлеры взаимодействуют через международные системы «Visa», «MasterCard», реже с сетью «Золотая корона», «Сберкарт», хотя в большинстве районов они составляют весомую долю рынка операций по карточкам. Обслуживание транзакций выполняется в онлайн режиме. Некоторые точки обслуживания сохранили функцию авторизации карт с помощью телефонной связи как резервный способ, гарантирующий стабильную работу с клиентами в моменты технологических неполадок в процессинговых системах эквайера.

Банк-эмитент и банк-эквайер: замыкающие звенья одной цепи

Банк-эмитент и банк-эквайер: замыкающие звенья одной цепи - единой, эффективной системы платежных пластиковых карт. Банк-эмитент выпускает карточки, обеспечивает сопутствующие технические, персональные, другие их характеристики, выдает готовый продукт клиенту под роспись. Банк-эквайлер осуществляет полноценный спектр расчетных операций через обозначенные карты путем перевода денег из банка, выпустившего «пластик», в пункт обслуживания.

Выполнение эмитентами своих функций задействует эквайеров для осуществления расчетных процессов с эмитентами. Оперативное, продуктивное проведение взаиморасчетов эквайеров с эмитентами обеспечивается специализированным расчетным банком, где они открывают корреспондентские счета. В 2012 году в РФ эквайринг осуществляли больше 610 кредитных учреждений.

Функции банка-эквайера

Эквайер обеспечивает эффективное взаимодействие с точками, обслуживающими карты. Функции банка-эквайера: реализация запросов авторизации, перевод средств на счета реализаторов за услуги, продукцию, оплаченные банковскими картами. Также банковская организация принимает, обрабатывает, пересылает бумажные, электронные документы, фиксирующие факт совершения сделок через карты.

В функции банка входит составление, распространение стоп-листов, отражающих список карточек, по которым выполнение операций приостановлено ввиду различных причин. Эквайлер вправе совмещать осуществление собственных функций с действиями эмитента карт. Вопросы технического плана может передавать процессинговым специализированным центрам. Эквайринг пластиковых карт в регионах РФ вправе осуществлять исключительно кредитные организации-резиденты.

Суть эквайринга на примерах

Суть эквайринга - предоставление услуг обработки платежей для сервисных предприятий и задействованных в торговле, что позволяет продавцам предоставлять клиентам возможность оплачивать заказы карточками. Для этого банк оснащает пункты приема платежей специальной техникой, адаптирует к ней кассовые аппараты, предлагает различные методы авторизации пластиковых карт. Осуществляя эквайринг, банк выполняет инкассацию платежных бумаг, перечисляет поступившие деньги на счета гостиниц, магазинов, ресторанов - предприятий, за чьи услуги, продукцию клиенты расплачивались картами.

Суть эквайринга на примерах: при оплате товара картой в магазине кассир вставляет ее в терминал, вводит сумму покупки, предлагает держателю карты ввести пин-код, нажать клавишу «ввода». В результате сервер эквайера обрабатывает и передает запрос на сервер используемой платежной системы с просьбой авторизации операции. ПС направляет запрос на подтверждение авторизации в банк-эмитент данной карты. Если авторизация подтверждена, система выдаст соответствующий ответ. На терминале кассир увидит надпись о благополучном выполнении операции. После чего печатается чек в автоматическом режиме с указанием полной информации.

Банк-эквайер: начало деятельности

Автоматизация, расширение спектра банковских операций, широкое использование ЭВМ обусловили возникновение инновационных методов погашения долга через электронные системы. Внедрение электронных денег, разработка компьютерных систем, электронных устройств для учета, обработки расчетных операций банков, позволили перейти банковской системе на новый уровень денежного обращения, который характеризуется созданием пластиковых карт.

Банк-эквайлер: начало деятельности - 1992 год. Создание банков-эквайлеров стало результатом разработки собственной системы обработки расчетных операций по международным картам MasterCard, VISA с помощью банков-участников платежных мировых систем. Масштаб услуг эквайринга в современной России стремительно расширяется естественным путем за счет развития малого, среднего бизнеса, стимулирующих деятельность банков-эквайлеров.

Выбор банка-эквайера

Выбор банка-эквайера волнует отечественных потребителей, предпринимателей, осуществляющих безналичные расчеты через пластиковые карты. Должен зависеть от особенностей, масштаба бизнеса, критериев, органично подходящих под условия функционирования предприятия. Наличие собственного процессингового центра позволяет повысить качество предлагаемых услуг эквайером, снизить стоимость его услуг.

Большинство банков практикуют установку стационарных, мобильных POS-терминалов, предлагают безакцептные взаиморасчеты, программы лояльности, интернет-эквайринг, выписки по почте, устраивают тренинги относительно техники продаж, для расчетных операций используют связь Dial-Up, GSM, WiFi. Перед заключением контракта следует изучить размер комиссионных, стоимость аренды оборудования, иные особенности взаимодействия.

Какое оборудование предоставляет банк-эквайер?

Эквайринг обеспечивает наличие специального оборудования, использование ПО, позволяющего выполнять цепочку операций-сообщений между разными организациями с высокой скоростью и степенью защиты. Основной мозг эквайринга - процессионговый центр - отвечает за обработку информации по карте, проверяет наличие достаточной для оплаты суммы, проверяет и выполняет связь между магазином и сервером банка, учитывая возможности по счету клиента. Тариф на эквайринг минимален при наличии собственного ПЦ.

Основное оборудование насчитывает импринтер и POS-терминал. Импринтер используют не часто ввиду дороговизны, он необходим для формирования платежных документов - слипов. Электронные POS-терминалы (в переводе - точка продажи) - более удобный и недорогой инструмент, позволяющий считывать информацию с карточки и проводить авторизацию запроса на списание средств со счета. Терминалы устанавливают на каждую кассу обслуживания, переносные устройства используют для выдачи чеков при доставке покупки курьерской службой. Чтение данных происходит через магнитную полосу и/или чип. Какое оборудование предоставляет банк-эквайер, зависит от типа производимых операций, сложности, конфиденциальности, функционала. Редко прибегают к использованию очень дорогого кассового решения, позволяющего выполнять шифровку информации с карт, имеющего дополнительный функционал, включая печать. PinPad панелька для ввода кода от карты подключается к POS-терминалу или другому выбранному устройству. Оборудование контролируется операторами, что исключает риск мошенничества с картами.

Совет от Сравни.ру: Для выбора наиболее выгодных условий при выполнении операций с картами, стоит сравнить условия разных банков эквайеров.

Все мы время от времени расплачиваемся банковскими картами. Более того, бесконтактные платежи все сильнее внедряются в жизнь современного человека (например, технология ). Это отличная альтернатива наличности, позволяющая потребителям, не имеющим в данный момент времени при себе денежных купюр или монет, совершать самые различные покупки.

Когда человек расплачивается, к примеру, в супермаркете, то на чеке может присутствовать надпись, касающаяся комиссии банка-эквайера. Про «банк-эквайер» также упоминается в инструкциях к банковским картам. Владельцам кредитных и карт будет полезно пополнить копилку своих знаний этим понятием, которое является основным звеном в цепочке безналичных платежей между держателем карточки и банком, её выпустившим.

Банк-эквайер. Что это?

Банк-эквайер - это банк, организующий автоматизированные точки приёма пластиковых . Для этой цели кредитная организация (банк-эквайер) использует терминалы и банкоматы. Но установка терминала для приема карт - это далеко не единственная операция, осуществляемая этой кредитной организацией с приставкой «эквайер». Такой банк выполняет полный комплекс финансовых операций, отражающих расчеты и платежи по банковским карточкам.

Функции банка-эквайера

В перечень базовых операций, за которые отвечает банк-эквайер, входят:

- обязательная ;

- обработка поступающих по карте запросов;

- при расчете пластиковой картой эквайер гарантирует перевод денежных средств на расчетный счет торговой точки, в которой была осуществлена покупка;

- банк-эквайер занимается всесторонней обработкой документации (как бумажного типа, так и электронного), которые подтверждают сделку с использованием карты.

Таким образом, банк-эквайер - это финансовое учреждение, которое осуществляет проводку расчётов по банковским картам. В собственности таких банков находится процессинговый сервер, связанный с самыми популярными закрытыми банковскими сетями. Подобный сервер используется учреждением для авторизации продукта (карты), после чего наступает платеж.

Суть эквайринга на примерах

Чтобы понять всю суть эквайринга, придется затронуть другую составляющую процесса платежа, речь идет про , который непосредственно выпускает и обслуживает банковскую карточку.

Для лучшего понимания упростим понятия банка-эквайера и банка-эмитента: эквайеру принадлежит терминал или банкомат, в которых обслуживаются карточки, а эмитент занимается выпуском этих самых карт; эмитент контролирует все операции по выпущенной им карте, а эквайер обслуживает потребителя-заказчика в момент, когда он совершает операции с картой.

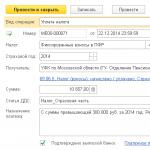

Кликните для увеличения

Вполне допускается, чтобы одно финучреждение одновременно было как эквайером, так и эмитентом.

Например, если вы являетесь держателем карты Сбербанка и желаете снять с неё средства в банкомате этого банка, то в данном случае Сбербанк будет одновременно банком-эмитентом и банком-эквайером.